自己破産をすると信用情報機関に事故情報が登録され、5年から7年は銀行や金融会社からの新規借入が困難になります。

しかし自己破産後に大手消費者金融や銀行カードローンの審査が通らない場合でも、現在の返済能力を重視する中小消費者金融なら借入のチャンスがあります。

本記事では自己破産後のブラックリスト期間、借入可能な金融機関、審査通過のポイントについて詳しく解説します。本記事が自己破産後にどうしても借入が必要となった方の参考になれば幸いです。

人気の中小消費者金融一覧

| 中小消費者金融 | 特徴 |

|---|---|

| セントラル | 全国17店舗。最短即日融資もOK。全国対応 |

| アルコシステム | 姫路の街金。他社延滞中は不可。債務整理ブラックも相談OK。全国対応 |

| プラン | 大阪2店舗。他社延滞中は不可。自己破産や債務整理ブラックでも相談OK。全国対応 |

| フクホー | 他社延滞中は不可。主婦、無職、自営・会社役員はNG。ブラック相談OK。全国対応 |

| アロー | 名古屋の街金。他社延滞中は不可。勤続1年未満、収入証明書類のない方は不可。全国対応 |

| ハローハッピー | 大阪の街金。他社延滞中は不可。全国対応 |

| いつも | 高知の街金。他社延滞中は不可。全国対応 |

| ニチデン | 大阪、奈良に店舗あり。他社延滞中は不可。関西在住の方のみ |

関連記事

- 神金融な最後の砦の街金は?自社審査でブラックでも融資の可能性ある優良街金【全国対応】

- 審査がどこも通らないが貸してくれるローン会社は?ブラックでも可能性ある金融一覧と審査のコツ

- カードローン即日で審査甘い緩いすぐ借りれる所は?独自審査で通りやすい金融や審査なしの金策も解説

- スーパーブラックでも借りれる即日OKの消費者金融はある?独自審査の街金での融資を解説

- 任意整理中でも借りれる神金融の街金と極甘審査ファイナンスの違いを解説

- 個人再生中でも融資可能な神対応の優良街金はある?個人再生返済中に借入が必要な時の対処法

- 絶対借りれる・必ず通るカードローン極甘審査ファイナンスはある?中小消費者金融を検証

自己破産後のブラックリストは最長7年続く

指定信用情報機関のCICとJICCには5年間事故情報が残る

自己破産をすると、内閣総理大臣から指定された貸金業法に基づく指定信用情報機関であるCIC(株式会社シー・アイ・シー)とJICC(株式会社日本信用情報機構)、KSC(全国銀行個人信用情報センター)に事故情報が登録されます。

| 指定信用情報機関 | 登録される破産に関する情報 | 登録期間 |

|---|---|---|

| CIC(株式会社シー・アイ・シー) | 報告日、残債額、請求額、入金額、入金履歴、異動(延滞・保証履行・破産)の有無、異動発生日、延滞解消日、終了状況等 | 契約期間中および契約終了後5年以内 |

| JICC(株式会社日本信用情報機構) | 債権回収、債務整理、保証履行、強制解約、破産申立、債権譲渡等 | 契約継続中及び契約終了後5年以内 (ただし、債権譲渡の事実に係る情報については当該事実の発生日から1年以内) |

| KSC(全国銀行個人信用情報センター) | 官報に公告された破産、再生開始決定等(※免責決定等の情報は登録されません) | 該当決定日から7年を超えない期間 |

CICが保有する信用情報|信用情報とは|指定信用情報機関のCIC

信用情報の内容と登録期間 | 信用情報について | 日本信用情報機構(JICC)指定信用情報機関

全国銀行個人信用情報センターのご案内

この3つの指定信用情報機関のうち、CICには免責許可決定から5年間、JICCにも同様に免責許可決定から最長5年間、自己破産の記録が残ります。この期間中は信用情報に「異動」情報が記載され、クレジットカードの新規発行や各種ローンの審査に大きな影響を及ぼします。

CICは主にクレジットカード会社や信販会社が加盟しており、JICCは消費者金融と信販会社が中心に加盟しています。

両機関とも貸金業法で定められた信用情報機関として、金融機関の審査時に照会されるため、この5年間は大手金融機関での借入は極めて困難な状況となります。

官報には7年を超えても破産記録が掲載され続ける

自己破産をすると国が発行する公的機関紙である官報に氏名や住所などの情報が必ず掲載されます。

3つの指定信用情報機関のうち、KSC(全国銀行個人信用情報センター)は官報情報を収集しており、破産手続開始決定から7年間は事故情報として登録されます。

KSCには銀行や信用金庫、信用組合などが加盟しているため、自己破産から7年は銀行系ローンの審査通過が困難になります。

自己破産から5年が経過してCICやJICCの情報がクリアになりクレジットカードが作れるようになった後でも、それから2年は銀行の住宅ローンや自動車ローンの審査ではまだ審査通過が難しい状態が続きます。

また官報自体はインターネット上で公開されるため物理的な掲載期間は存在せず、独立行政法人国立印刷局の官報情報検索サービスを利用すれば半永久的に閲覧可能な状態となります。

債務を自己破産した業者では社内ブラックリストに10年以上記録が残る

自己破産で免責の対象となった金融会社では、指定信用情報機関での保存期間が過ぎた後も独自の社内データベースに顧客情報が記録されます。

この社内ブラックリストと呼ばれる情報は、信用情報機関の登録期間とは別に管理されており、一般的には10年以上、場合によっては半永久的に保管されることがあります。

特に消費者金融などの貸金業者の場合は、貸金業法施行規則第17条に基づいて債権消滅日から少なくとも10年間は取引の記録を保存することが義務づけられています。

貸金業者は、法第十九条の帳簿を、貸付けの契約ごとに、当該契約に定められた最終の返済期日(当該契約に基づく債権が弁済その他の事由により消滅したときにあつては、当該債権の消滅した日)から少なくとも十年間保存しなければならない。

引用元:貸金業法施行規則第十七条

このためCICやJICCの事故情報が5年で削除されても、過去に自己破産で債務の返済を逃れた金融機関やその系列会社では、社内記録も参照して審査を行うため、再び融資を受けることは困難な可能性が高いです。

また大手消費者金融やクレジットカード会社は、同じグループ内で情報を共有していることが多く、A社で自己破産した場合、同グループのB社でも審査に影響する可能性があります。

そのため自己破産後に借入を検討する際は、過去に取引のなかった金融機関を選ぶことも大きなポイントになります。

自己破産後でも借りれるカードローンやキャッシングはどこか

自己破産後の銀行ローンは銀行と保証会社の二重体制の審査で借入は困難

銀行カードローンの審査は銀行本体の審査に加え、保証会社による審査も実施される二重審査体制になっています。

保証会社の審査では個人信用情報機関の情報を活用して他の金融機関からの借入残高や返済能力等が確認され、銀行の審査では保証会社の保証審査を含めた総合的な与信が行われます。

| 主な銀行カードローン | 保証会社 |

|---|---|

| 三菱UFJ銀行カードローンバンクイック | アコム株式会社 |

| 三井住友銀行カードローン | SMBCコンシューマーファイナンス株式会社(プロミスの運営会社) |

| 楽天銀行カードローン | 楽天カード株式会社、または三井住友カード株式会社(SMBCモビットの運営会社) |

| PayPay銀行カードローン | SMBCコンシューマーファイナンス株式会社、またはアコム株式会社 |

| セブン銀行カードローン | アコム株式会社 |

| みんなの銀行Loan(ローン) | エム・ユー信用保証株式会社(アコムの完全子会社) |

| 横浜銀行カードローン | SMBCコンシューマーファイナンス株式会社(プロミスの運営会社) |

保証会社の多くは大手消費者金融やクレジットカード会社が担当しており、KSCに加盟する銀行は自己破産情報を7年間参照できるため、自己破産後に銀行カードローンの審査に通過するのは非常に困難です。

銀行は貸金業法による総量規制対象外であるものの、過去の銀行カードローンによる自己破産の増加を受け、金融庁による銀行カードローンの実態調査などの指導により、業界自主規制として慎重な審査基準を設けています。

このため自己破産に限らず信用情報に問題がある場合は融資を受けられる可能性は極めて低くなっています。

自己破産後5年以上経てば大手消費者金融でも借りれる可能性がある

自己破産の免責許可決定から5年が経過すると、指定信用情報機関のうちCICとJICCからは事故情報が削除されます。

この時点で大手消費者金融の審査においては、信用情報の記録上ではクリアな状態となるため、借入できる可能性が出てきます。

ただし自己破産時に借入をしていた大手消費者金融やその系列会社では、社内ブラックリストとして記録が残っている可能性が高く、同じ会社や系列会社での借入は依然として困難です。

また5年経過後であっても現在の収入と返済能力、勤続年数、他社借入状況などが総合的に審査されるため、絶対借入できるわけではありません。

自己破産から5年以上経過し、安定した収入があり、他に債務がない状態であれば、破産で迷惑をかけたところ以外の大手消費者金融では審査通過の可能性が高まります。

中小消費者金融は自己破産後1年以内でも独自審査で借りれる可能性がある

中小消費者金融では大手とは異なる独自の審査基準を採用しており、過去の信用情報よりも現在の返済能力を重視する傾向があります。

そのため自己破産から1年程度しか経過していない場合でも、安定した収入があり、現在の生活状況が良好であれば融資を受けられる可能性があります。

中小消費者金融の多くは地域密着型の営業を行っており、申込者と直接電話や面談等で状況を確認する丁寧な審査を実施します。

貸金業法に基づいてCIC等の指定信用情報機関の記録は確認しますが、それだけで機械的に判断するのではなく、自己破産に至った経緯や現在の家計の状況、今後の返済計画などを総合的に評価します。

ただし中小消費者金融では数万円から50万円程度の少額融資が中心となり、金利は法定上限の年率20%かそれに近い設定となることが一般的です。最初からまとまった資金を借りるのではなく、まずは小額から信頼関係を築くことが大切です。

自己破産後でも借りれる可能性がある中小消費者金融15選【全国対応】

セントラル

セントラルは愛媛県に本社を置く昭和48年創業の老舗の中小消費者金融です。全国対応の振込融資を行なっています。

セントラルは東京や大阪には無人契約機も設置するなど、中小規模ながら大手並みの利便性を備えているのが特長です。セブン銀行ATMと提携しており、全国のセブンイレブンから借入や返済が可能です。

審査では過去に自己破産をした方に対しても柔軟に対応しており、現在の収入状況や返済計画などを総合的に判断する「人対人」の審査を行ってくれます。

初回利用は最大30日間の無利息サービスがあり、Web完結申込で平日の14時までに手続きを完了させれば即日融資も十分に狙えます。

セントラルは中小消費者金融の中では大手と言ってよい規模の会社です。

公式サイトにもある通り、ブラックでも必ず借りられるといった業者ではありませんが、自己破産後にお金を借りるならまず最初に検討すべき一社と言えます。

アルコシステム

アルコシステムは兵庫県姫路市に拠点を置く、ネットを通じた全国対応の振込融資に特化した創業40年以上の老舗の貸金業者です。

昔から「ブラックでも借りられる」という定評があり、5ちゃんねる等では神金融との口コミや評判もあります。実際、自己破産や債務整理を経験した方への融資実績も数多くある業者です。

申込はWebから24時間受け付けており、審査も一次審査通過の場合は申込後30分から2時間程度でメールまたは電話で連絡があります。

ただし融資額上限は50万円までと少額融資メインで、初回は数万円程度の枠になることが多いです。また審査否決の際は一切連絡をしない会社で、申込から2営業日過ぎても連絡がなければ審査落ちです。

担保や保証人は原則不要ですが、現在の収入を証明する書類の提出は必須となるため、事前に給与明細や源泉徴収票などの収入証明書類をしっかりと準備しておきましょう。

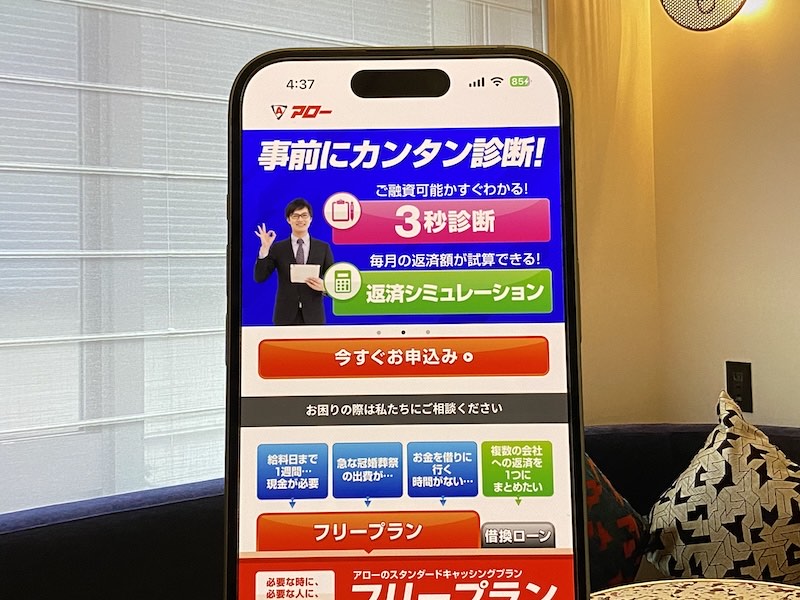

アロー

アローは名古屋市を拠点とする全国対応の振込融資を行う中小消費者金融で、独自のアプリを活用した郵便物なし・電話での在籍確認なしのWeb完結申込ができる街金です。

過去に自己破産をした方でも、現在は他社の延滞がなく安定した収入がある方であれば、積極的に融資を検討してくれます。

親身な電話対応や審査の迅速さには定評があり、フリーローンは最短45分で審査結果が出るスピード感です。

限度額は最大200万円まで設定されていますが、自己破産後の方は少額融資で返済実績を積み、段階的に枠を広げていく形になるのが一般的です。

郵送物なしで契約できるため、家族に知られずに借入を行うことも可能です。

アローは自己破産後の方でも安心して申し込める優良業者の一つです。

プラン

プランは大阪に2店舗を構え、全国対応の振込キャッシングを行なっている中小消費者金融です。自己破産後の方でも現在の収入状況を重視した審査を行っています。

プランでは毎月2,000円からの返済が可能で、無理のない返済計画が立てられます。保証人・連帯保証人は不要で、来店せずにパソコンやスマホから24時間いつでも申込ができます。

大阪の梅田・なんばの店舗に来店できる方であれば最短即日融資にも対応し、梅田やなんばのATMで返済が可能なため、大阪近郊の方には特に利便性が高いです。

申込時の不明点は電話で丁寧に説明してもらえるため、初めて中小消費者金融を利用する方でも安心です。

フクホー

フクホーは大阪市中央区博労町に本社を置く老舗の中小消費者金融で、全国どこからでも来店不要で振込融資を受けられます。

現在は全国対応の振込融資専門の貸金業者ですが、創業50年以上の歴史があり、長年にわたり大阪で地域に根ざした営業を続けてきた信頼性の高い業者です。

過去の履歴よりも現在の状況や誠実さを重視する審査方針で知られており、自己破産経験者であっても、現在の収入証明をしっかりと提出して虚偽のない申告を行えば、融資を受けられる可能性は十分にあります。

フクホーは審査の過程で電話でのヒアリングや提出を求められる書類の種類が他社よりも多い傾向にあるため、住民票や所得証明書なども事前に揃えておくとよいです。

自己破産経験者でも慎重審査が行われ、老舗ならではの安心感を持って取引ができる業者です。

スカイオフィス

スカイオフィスは福岡市に本社を置く中小消費者金融で、全国対応のキャッシングサービスを提供しています。

実質年率15.0%から20.0%で最大50万円までの融資に対応しており、ネット申込に完全対応し来店不要で契約まで完了できるため、遠方の方でも利用しやすいです。

大手消費者金融で断られた方でも現在安定した収入があれば融資を受けられる可能性があり、自己破産後の方でも過去の信用情報だけでなく現在の生活状況や返済能力を総合的に判断する独自審査を行なっています。

最短30分で回答が出る迅速な体制を整えており、どうしても本日中にお金が必要なブラックの方にとっての最後の砦となる可能性もある街金です。

ティー・アンド・エス

ティー・アンド・エスは東京都港区に本社を置く創業25年を超える中小消費者金融で、親切・丁寧な顧客対応をモットーに全国対応の振込融資を行なっています。

融資額は1万円~100万円まで、年率15.00%~18.00%と大手消費者金融と変わらない金利で借りられます。来店不要、郵便物なしのスマホ完結で最短即日融資も可能です。

独自基準の審査で過去に自己破産をした方への融資に対しても柔軟な姿勢を示しており、現在の困りごとや返済計画などもオペレーターに相談できます。

女性専用のダイヤルを設置するなど、中小消費者金融の中では利用者への配慮が行き届いている点も高く評価されています。大手にはない柔軟な対応が期待できる業者と言えます。

キャネット

キャネットは京都に本店を構え、大阪や滋賀、神奈川に店舗を展開する中小消費者金融です。

キャネットのフリーキャッシングは融資額は1万円から500万円まで、実質年率12.0%から20.0%の貸付条件です。ネット申込と来店申込の両方に対応しています。

キャネットの審査では信用情報を照会はしますが、それだけで融資の可否を判断せず、現在の収入や他社借入等の状況を見て総合的な評価を行います。

自己破産後の方でも免責から一定期間経過し、現在安定した収入があれば融資の可能性があり、5chなどのネット掲示板では神金融や神キャネと呼称されたりしています。

なおキャネットは札幌と鹿児島にも同じ社名の消費者金融がありますが、それぞれ別会社として運営されています。北海道や鹿児島のキャネットで審査落ちした方も京都本店のキャネットには申込が可能です。

ライオンズリース

ライオンズリースは名古屋に拠点を置き、自己破産後でも現在の状況を詳しくヒアリングして融資の可能性を検討する中小消費者金融です。ネットを通じて全国各地からの申込に対応しています。

審査については、過去の金融事故よりも現在の収入や生活安定度を重視し、自己破産後でも仕事に就いて毎月の安定した給料があればチャンスは十分にあります。

電話対応も親切で強引な勧誘なども一切なく、初めて中小業者を利用する方でも安心です。名古屋近郊にお住まいであれば、店頭で対面審査を受けることも可能で、より柔軟な融資判断を引き出せる可能性があります。

自己破産から一定期間が経過し、現在の収入が安定していれば融資を受けられる可能性がある業者と言えます。

リンクス

リンクスは京都市に本社を置く比較的新しい中小消費者金融で、ITを駆使した効率的な審査と人間味のある対応を両立させている業者です。

来店不要で全国対応の振込融資を展開しており、スマホ一台で申し込みから契約まで完結できる利便性を備えています。融資額は10万円〜100万円、実質年率15.0%〜20.0%での借入ができます。

自己破産経験者にも門戸を開いており、現在の収支バランスを考慮した無理のない範囲での融資を提案してくれます。

貸付対象は満20歳以上の安定収入がある方となっており、アルバイトやパートの方でも一定の収入がある方であれば申し込みが可能です。

返済計画の相談にも丁寧に乗ってくれるため、自己破産後の再出発で不安のある方にとっても最適な選択肢となりえる街金です。

AZ株式会社

AZ株式会社は京都市下京区に拠点を構える中小消費者金融で、全国対応の振込融資に対応しています。

AZのフリーローンは1万円から200万円まで実質年率7.0%〜18.0%で設定されており、中小消費者金融としては大手と変わらない標準的な金利での借入ができます。

AZの公式サイトの申込フォームには過去の法的手続きや借入事故に関する設問があり、審査では信用情報に問題がある場合でも現在の収入状況や生活環境、返済計画の現実性などを総合的に判断して融資可否を決定しています。

自己破産後の方でも免責から一定期間が経過し、安定した収入があれば審査対象となり、借入ができる可能性があります。給与明細がない方でも給与振込通帳を収入証明書類とすることができます。

AZは自己破産後に借入が必要となった際に安心して借りれる検討すべき街金と言えます。

キャッシングシンエイ

シンエイは大阪・和泉市に店舗を構える創業20年以上の中小消費者金融です。現在は全国からの申込にも対応しており、対面審査に近い感覚でじっくりと話を聞いてくれる姿勢が評価されています。

公式サイトには「過去を問わず応援致します!」とあり、自己破産後でも相談が可能です。フリーローンは融資額5万円〜50万円、実質年率18.0%〜20.0%で借りられます。

審査時間については最短即日融資も可能とされていますが、一人ひとりの状況を丁寧に確認するため、時間に余裕を持って申し込むのが良いです。

自己破産後に借入が必要になったが他社で冷たく断られたという方も、一度アプローチしてみる価値があるでしょう。

日本ファイナンス

日本ファイナンスは山口県宇部市に本社があり、山口県下で3店舗を構える中小消費者金融です。現在は来店不要・全国対応での振込融資を行なっており、全国どこからでも申込可能です。

日本ファイナンスの公式サイトのQ&Aには「過去に債務整理手続き(任意整理、過払金請求、自己破産など)をされていてもお申し込み自体をお断りする理由にはなりませんのでご安心ください。」との記載があり、自己破産後でも審査は受けられます。

過去の信用情報よりも現在の返済能力や人柄(ギャンブル・買い物・借金の依存症等でない方)を重視する姿勢を取っており、自己破産歴がある方でも現在の状況が良好であれば融資対象として検討してもらえます。

日本ファイナンスは自己破産経験者が借入を検討すべき街金ですが、即日融資は来店で契約できる方のみ可能です。多くの方は融資まで数日かかるため、スケジュールに余裕を持って申込をしましょう。

しんわ

しんわは福岡に本店を構えて大阪にも支店を置く創業50年以上の老舗で、「困った時に身近で、真剣に相談に応じてくれ、安心して利用できる」をモットーにしている中小消費者金融です。

自己破産後のブラックの方にも現在の生活状況や収入をしっかりと精査した上で融資の可否を判断しています。

しんわのフリーキャッシングは全国対応で、融資額は1~300万円まで、実質年率7.0%〜18.0%と大手消費者金融と変わらない貸付条件で借りられます。

審査回答は最短30分ですが、即日融資は福岡か大阪の店舗に来店できる方しか利用できません。提携のコンビニや金融機関のATMなら返済手数料や融資手数料は0円で利用できます。

自己破産後でも現在安定した収入があれば融資を検討してもらえる全国対応の街金の一社として覚えておきましょう。

フリーローンよしき

フリーローンよしきは大阪の天王寺に店舗を構える中小消費者金融で、5chでは神金融や最後の砦といった口コミ投稿もよく見かける業者です。

今は全国対応していますが、大阪の地域密着型の小規模貸金業者としての長い実績からくる大手にはない柔軟かつ人間的な対応が特徴で、過去の信用情報に問題があっても現在の収入や返済能力を重視した審査をしてくれます。

自己破産後に一定期間経過し、現在の収入が安定しており計画的な返済が可能であれば融資対象として検討してもらえます。

来店不要でスマホやパソコンから申込や必要書類の提出もできるため、遠方の方でも利用できます。

小規模ながら誠実な営業を貫く街金で、自己破産後にどうしても借入が必要になった際に相談に応じてくれるでしょう。

自己破産後でも借りれる中小消費者金融での借入時の注意点

借入希望額は必要最小限の金額にする

中小消費者金融に申込む際は、借入希望額を必要最小限に抑えることが審査通過の重要なポイントです。

特に自己破産歴がある場合は、貸金業者は返済能力については慎重に判断することになり、高額の融資希望は審査落ちしやすくなります。

まずはどうしても必要な数万円程度から申し込み、返済実績を積むことで将来的に枠を広げてもらうという方針で臨むのが審査通過のコツになります。

ただし総量規制により年収の3分の1を超える借入はできないため、自身の年収や他社借入状況も考慮した現実的な融資希望額の設定が重要です。

少額の初回融資できちんと返済実績を作ることで、増額審査に通りやすくなります。焦らず段階的に利用限度額を上げていきましょう。

収入証明書類を準備して返済能力を示す

中小消費者金融では信用情報よりも「今現在の返済能力」を最も重視するため、それを証明するための収入証明書類を完璧に揃えておくことが大切です。

特に自己破産後の借入申込では収入証明書類の提出を必須としている業者がほとんどです。

源泉徴収票、給与明細書(直近2ヶ月分)、確定申告書、所得証明書など、公的に収入を証明できる書類を準備しましょう。

指定された収入証明書類を準備するのが難しい場合は、他にどのような書類が提示できればよいかを業者に電話等で相談してみましょう。

給与明細がなくても代わりに給料の振込が確認できる預金通帳の入出金履歴などでOKとなる場合もあります。わからないことは業者側に相談してみるのが大切です。

複数の中小消費者金融に同時申込をしない

大手消費者金融では複数の会社に同じ日に立て続けに申込むと、信用情報機関の申込記録から過剰融資を防ぐために、逆にどこにも審査に通さない「申込ブラック」という状況が起こります。

中小消費者金融ではこの申込ブラックは基本的にありませんが、それでも複数の業者への同時申込は大手とは別の理由で審査で不利になるのでやめましょう。

中小消費者金融も貸金業法の定めにより総量規制は厳守しますが、複数の業者へ同時に申込をしていると、どの業者も総量規制に抵触する恐れから融資額を決めづらくなります。その結果、どこも審査に通らないといった状況が起こり得ます。

1社だけでは十分な融資を受けられず、やむをえず複数の中小消費者金融に申込を行う場合でも、1社づつ申込をして審査結果を受け、審査落ちの場合に次の業者に申込むという手順を踏むことが大切です。

焦って数打てば当たる方式を取ると、かえって全ての審査に落ちるリスクが上がるので注意しましょう。

融資担当者からの確認の電話にきちんと答える

中小消費者金融では審査の一環として融資担当者から電話での確認連絡があります。この電話対応も審査結果を大きく左右する可能性があるため、誠実かつ正確に受け答えすることが大切です。

自己破産経験がある場合、自己破産に至った経緯、現在の収入状況、返済計画などを聞かれることがありますが、事実を正直に伝えましょう。相手の融資担当者は多くの債務整理経験者と接してきたプロです。下手な嘘やごまかしは審査で不利になるだけなので、しないほうが賢明です。

また在籍確認の電話にもしっかり対応する必要があります。勤務先への電話を避けたい場合は、事前に担当者に相談することで、社会保険証や給与明細での確認など別のやり方に変更できる場合もあります。

電話は申込後数時間から数日以内にかかってくることが多いため、申込時に記載した電話番号には常に出られる状態にしておきましょう。

自己破産者支援を語る悪質なヤミ金業者に注意する

自己破産をすると、DMやSNSなどから「自己破産者でも即日100%融資」「ブラックでも審査なし」といった甘い言葉を掲げる業者がどこからともなく勧誘してきます。

しかしこうした業者は例外なく闇金やソフト闇金と呼ばれる違法業者です。彼らは官報情報をチェックして、生活に困っている破産者にダイレクトメールを送ったり、SNSで勧誘したりしますが、一度手を出せば法定金利を遥かに超える利息を請求されるなど、トラブルにしかなりません。

自己破産後の方を狙った悪質なヤミ金業者の存在には十分な注意が必要です。

正規の貸金業者は必ず都道府県または財務局に登録しており、登録番号を公式サイトに明記しています。申込前に金融庁の「登録貸金業者情報検索サービス」で業者の登録を確認することが大切です。

また融資前に保証金や手数料を要求する、携帯電話番号のみで固定電話がない、契約書を交付しない、といった業者は間違いなくヤミ金業者です。正規業者は融資実行前に金銭を要求することは絶対にありません。

もし不審な業者に申込んでしまった場合は、すぐに警察や消費生活センターに相談しましょう。

自己破産後でも借りれる消費者金融以外の金策

質屋での預入れ

消費者金融以外でお金を作る有効な手段の一つが質屋の活用です。質屋は質屋営業法に基づいて営業しており、貸金業者からの借入と違い質預けでは指定信用情報の照会を行う義務はありません。質屋は自己破産後でも可能な資金調達方法です。

質屋では貴金属、ブランド品、時計、カメラ、楽器など価値のある品物を質草として預け、査定額の7~8割程度を融資してもらえます。

返済期限は通常3ヶ月で、期限内に元金と質料(利息)を支払えば品物は返却されます。返済できない場合は質流れとなり品物の所有権が質屋に移りますが、それ以上の請求はされません。

質料は月利1~8%程度と消費者金融より高めですが、審査がなく即日現金化できる利点があります。大手質屋チェーンなら適正な査定と明朗会計で安心して利用できます。

一時的な急場をしのぐための、リスクが最も低い健全な資金調達方法と言えるでしょう。

家族や友人・知人からお金を借りる

自己破産後の資金調達として、信頼できる家族や友人からお金を借りる方法も選択肢の一つです。

金融機関と異なり信用情報の照会がなく、利息なしまたは低利で借りられる可能性があります。

ただし金銭の貸し借りは人間関係を壊すリスクがあるため、慎重な対応が必要です。借りる際は返済期限と金額を明確にし、できれば借用書を作成して書面で約束を残しましょう。返済計画を具体的に説明し、必ず守る覚悟を示すことが信頼維持につながります。

また借りた後は定期的に返済状況を報告し、誠実な態度を貫くことも大切です。自己破産に至った経緯を正直に説明し、同じ過ちを繰り返さない決意も伝えましょう。

親や兄弟姉妹なら相談しやすいですが、返済を軽視すると家族関係に深刻な亀裂が生じる可能性があるため、最後の手段として慎重に検討すべきです。

勤め先からの給料の前借り

もし正社員やアルバイトとして働いているのであれば、労働基準法第25条に基づく「非常時払(給料の前借り)」の制度を利用できる可能性があります。

これは出産、疾病、災害、結婚、葬儀などの緊急事態において、既に働いた分の給料を支払期日前に受け取ることができる権利です。

ただしこれはあくまで「既労働分」の範囲内に限られ、これから働く分の先借りを強制することはできません。

会社の就業規則によっては独自の社内貸付制度(従業員貸付)を設けている場合もあり、福利厚生の一環として低金利で融資を受けられるケースもあります。

自己破産後で金融機関から借入できない状況であれば、闇金などに頼るリスクに比べれば、勤務先の総務部や経理部に相談してみる価値はあるでしょう。

公的支援制度を申請する

自己破産後の生活再建には、国や自治体の公的支援制度の活用が効果的です。

厚生労働省の生活福祉資金貸付制度は、低所得世帯や高齢者世帯、障害者世帯を対象に、無利子または低利(年1.5%程度)で生活資金を貸し付ける制度です。社会福祉協議会が窓口となり、生活再建のための相談支援も受けられます。

また生活困窮者自立支援制度では、家賃相当額を支給する住居確保給付金や、就労支援、家計改善支援などの総合的なサポートが受けられます。

自己破産後で信用情報に問題があってもこれらの公的制度は利用可能です。審査には時間がかかりますが、民間の高金利借入よりも負担が少なく、生活再建に適しています。

申請には収入証明書や家計状況の資料が必要となるため、まずは市区町村の福祉課やお近くの社会福祉協議会に相談し、自分が利用できる制度を確認しましょう。

大阪のヒューファイナンスおおさかは自己破産後1年で融資可能

大阪府内に居住している方限定ですが、一般財団法人大阪府地域支援人権金融公社「ヒューファイナンスおおさか」には、非常に強力な支援制度が存在します。

ヒューファイナンスおおさかは大阪府と大阪市が出資する公的団体で、債務整理後生活再生資金融資という特別な制度を提供しています。

この制度は自己破産や個人再生などの手続きを終えてから、原則として1年以内の方を対象に、生活再建のための資金を低利(年7.0%)で貸し出しています。

融資対象者は大阪府内に1年以上住所を有し、生活再建に取り組む意欲があり、安定した収入がある方です。資金使途は滞納している光熱水費や家賃、医療費、転居費、住居補修費、冠婚葬祭費など、一時的に必要な資金に限られ、日常の生活費や娯楽費は対象外です。

申込には免責決定通知書などの債務整理結果が分かる書類、家計収支表、収入明細などが必要です。いろいろな条件や制約はあるものの、大阪府在住の方で自己破産後1年未満の方は積極的に活用を検討すべき制度です。

自己破産後でもOKの借りる以外の金策

リサイクルショップやフリマアプリで不用品を売却する

自己破産後の借りる以外の資金調達として、家にある不用品を現金化する方法は信用情報に一切関係なく実行できます。

メルカリ、ラクマ、ヤフオクなどのフリマアプリやオークションサイトを利用して、衣類、家電、書籍、ゲーム、ホビーグッズなど様々な品物を個人間で売買できます。

フリマアプリは出品や発送の手間と売却までの時間はかかりますが、リサイクルショップでの買取よりも高値で売れることが多く、写真撮影と商品説明文を工夫すれば想像以上の金額になることもあります。

即金が必要な場合は、ブックオフやハードオフなどの大手リサイクルショップで即日買取してもらう方法もあります。貴金属や ブランド品は専門の買取業者に査定してもらうと高額になる可能性があります。

自己破産後の生活では「本当に必要なものだけを持つ」というミニマリズムの精神が再建を早めます。不用品整理と資金調達が同時にできるため、借入の前にまず試したい方法です。

後払いアプリの活用

後払いアプリは、商品購入時に代金を後払いできるサービスで、ペイディ、メルペイスマート払い、バンドルカードなどが代表的です。

これらの後払いアプリは独自の審査基準を設けていることが多く、自己破産後でも少額の枠(数千円〜数万円)であれば利用できる場合があります。

ただしこれらは「借金」の形を変えたものに過ぎないことを忘れてはいけません。支払いを翌月に先延ばしにするだけなので、翌月の収入で確実に支払える保証がない限り、安易に利用を重ねるのは非常に危険です。

後払いの利息や手数料が高い設定になっているなど、依存しすぎると再び家計を圧迫する原因となります。

どうしても今日食べるものがないなどの極限の状態においてのみ、一時的な「つなぎ」として活用する限定的な手段に留めておくべきです。

スキマバイトや単発バイトで稼ぐ

借入に頼らず自力で収入を増やす方法として、スキマバイトや単発バイトは有効な選択肢です。

タイミーやシェアフルといったスキマバイトアプリを利用すれば、面接や履歴書なしで、数時間単位の単発仕事をすぐに見つけることができます。

仕事が終わった直後に報酬がアプリ内に反映され、そのまま即日で銀行口座へ振り込み申請ができるため、即効性のある現金調達手段として非常に優れています。

またUber Eatsや出前館などのフードデリバリーは、自転車やバイクがあればすぐに始められ、働いた分だけ収入になります。週末だけ、夜間だけなど、本業に支障のない範囲で副業として取り組むことができます。

自己破産後は信用情報に傷があっても労働によって得る収入には一切影響がないため、借入よりも健全な資金調達方法です。

本業の合間や休日の数時間を労働に充てることで、借金に頼らずに生活する「自立した習慣」が身につきます。

自己破産後でも借りれる所のよくある質問

自己破産後でも借りれる所のまとめ

自己破産後の借入は指定信用情報機関のCICとJICCに5年間、KSCに7年間事故情報が残るため、信用情報に傷がある間は大手銀行やカード会社の審査には通りません。

しかし独自の基準を持つ中小消費者金融であれば、今のあなたの収入や返済能力を見て融資を行ってくれる可能性があります。

セントラル、アルコシステム、アローなど、当記事で紹介した全国対応の中小消費者金融15社では、過去の信用情報よりも現在の返済能力を重視した審査を行っています。

借入時は希望額を必要最小限にし、収入証明書類を準備し、複数同時申込を避け、融資担当者の電話に誠実に対応することが重要です。

また自己破産後の困窮状態に巧みにつけ入ろうとする悪質なヤミ金業者には十分注意が必要です。

フリマアプリでの不用品売却、後払いアプリ、スキマバイトなどの資金調達方法も有効です。

質屋や公的支援、単発の労働など、まずは「業者から借りる以外の選択肢」を全て検討した上で、どうしても必要な場合のみ、今回紹介した信頼できる業者へ相談してみてください。